税理士とはどんな職業なのか?

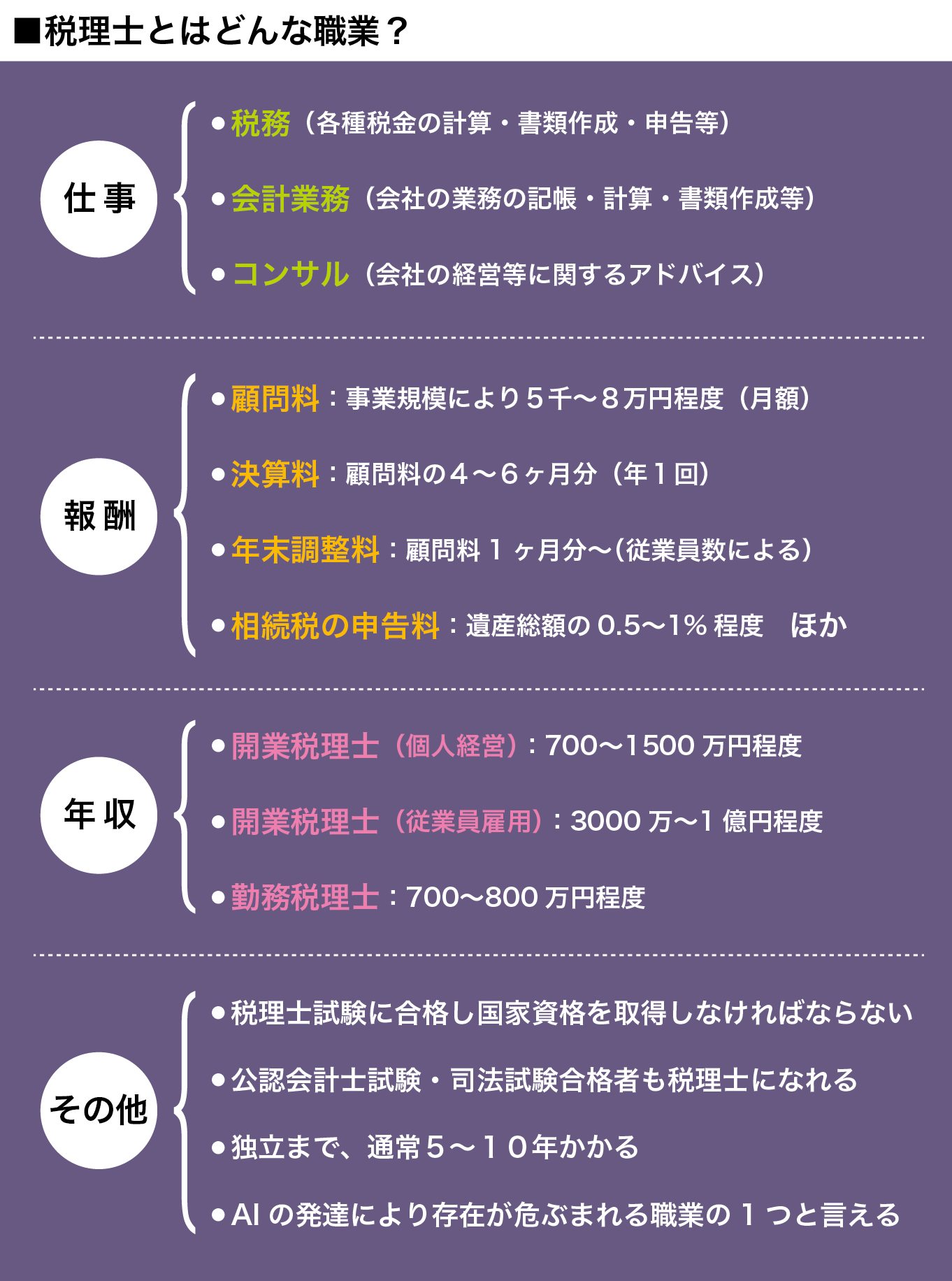

税理士とは、主に企業や個人事業者、不動産などの財産の所有者など、税金の申告や納付が必要な方に対する税務や会計業務を行う職業です。

事業を行なっている方や、財産を持っている方が納付することとなる各種税金には、それぞれ法律に「税額の計算方法」や「申告期限」、「納期限」などの定めがたくさんあります。

それら法律(税法)に広く精通している「税の専門家」が税理士ということになります。

税理士は基本的に、税理士試験に合格し、国家資格を取得することで初めて名乗ることができます。

税理士は、当然、法律を遵守して業務を行う存在ではありますが、完全に「税務署サイドの立場」というわけではなく、税法に疎い納税者が必要以上に税金を納めたり、納税せずに罰則を受けたりといった不利益を被らないようにすることも使命の一つであるといえます。

税理士の主な業務内容は、上記のように事業者(法人や個人事業者)や資産家の「税務」と「会計」が中心になりますが、とくにメインとなるのは、事業者の顧問となり、日々の営業活動を数値化して経営に資する業務になります。

また、税理士によっては会社の経営などに関する「コンサルティング」も業務として行い、付加価値を高めています。

では次に、税理士の業務内容をもう少し具体的に見ていきましょう。

税理士の仕事内容

【税務】

税務とは、税金に関する業務全般を言います。

具体的には、税金の申告に関する相談(税務相談)、申告書等の書類の作成、申告や申請、異議申し立てなどの代行(税務代理)があります。

以下はさらに具体的な業務内容です。

・法人と個人事業者に対する税務

…法人と個人事業者の方々が税務署等に納める税金(法人税/所得税/消費税など)に関する相談や、申告書をはじめとする書類の作成、申告や申請、異議申し立てなどの代行を行います。税務署との間に入り、税務署からのお尋ねに答えたり、税務調査の立会などの調整も行います。

・相続税の申告・相談

…遺産相続でお困りの方々に対し、相続税の申告に関する相談から、申告書の作成、申告、異議申し立てなどの代行を行います。

・資産をお持ちの方の相談・申告など

…不動産などの資産をお持ちの方で、家賃収入があり確定申告が必要な方などに対して、相談から申告書の作成、申告の代行までの業務を行います。

上記のほか、税理士は、あらゆる税金に関する業務を独占して行うことができます。

また、税法上、税務代理や税務書類の作成代行、税務相談を行えるのは税理士の国家資格を有する者に限定されているため、資格を持たない無資格の者が行うと違法行為になります。

【会計業務】

会計業務とは、法人や個人事業者が、事業年度を通じて行う営業取引をすべて数値化し、貸借対照表と損益計算書という2つの代表的な会計書類をはじめとした財務諸表の作成を通じて、会社の業績や資産状況を記録する業務をいいます。

税務における法人税や所得税、消費税の額は、会計業務で作成した財務諸表を元に計算されますので、会計業務は税務とも不可分の業務になります。

ちなみに、会計業務は税理士の資格がなくても行えます。例えば、会社の経理課が行なっている業務がそれです。

法的には、法人や個人事業者が自分で各種税金の申告を行うことも可能です。

が、ある程度大きい規模の事業を行う事業者になると、簡単には税額計算等ができず、結果的に高額の税金を払ってしまうことになったりというリスクがあります。

そのため、事業規模がある程度以上になる法人や個人事業者は、会計業務から税務までを相談できる税理士と顧問契約を結ぶのが通例となっています。

【コンサルティング】

上記のような、法人や個人事業者に対する税務・会計業務は、実のところ、どの税理士が請け負ってもあまり差がないというのが実情です。

昨今では、パソコンの会計ソフトや表計算ソフトが発達したため、計算の精度やスピードはどの税理士に依頼しても、あまり違いがなくなってきているのです。

例えば、会社の売上や費用の金額は、法令を遵守する限りにおいては差が出ることはまずありませんので、会社がその年度に納める税金の額は、その金額を計算する税理士によって大きく異なるということはほとんどないのです。

そこで、税理士ごとの差が出てくるのは、その税理士の人柄が気にいるかどうかや、コミュニケーションがストレスなく行えるかどうかという基本的な依頼のしやすさに加えて、税務・会計業務以外の部分でどれだけ事業の役に立てるのか、という部分になってきます。

そのため、税理士ごとの独自の観点を活かして、経営相談やアドバイスを行うコンサルタント業務を、付加価値としてつける必要が生じます。

つまり、税務と会計業務だけしかできないということになると、主に料金の安さなどで同業者と競争しなければいけなくなるわけです。

コンサルティングの内容は、税理士ごとに得意な業種を持つなど、過去の経験からそれぞれが工夫して行なっています。

税理士の報酬形態と報酬額について

■税理士の報酬形態

税理士の基本的な収入の形態は、事業者の顧問になることで入ってくる月々の「顧問料」と、年に一回の「決算料」や「確定申告料」、「年末調整料」となり、臨時的に相続税の申告などの単発業務からの収入ということになります。

顧問料と決算料などの定期的な報酬で収入を安定させ、臨時的に相続税の相談料や申告料が発生するというのが基本的な収入の形になります。

■報酬の額

報酬の額は、税理士ごとに任意に決められますので一概には言えませんが、目安としては、次のようになります。

顧問料(月額)

・個人事業者や個人に準じた法人:5千〜2万円

・中小企業(売上1000万〜1億円):3〜8万円

※顧問料は、記帳を税理士に任せるか社内でやるかなど、税理士サイドにかかる手間によっても増減します。

決算料(年額)

顧問料の4〜6ヶ月分

年末調整料

顧問料1ヶ月分〜(従業員数による)

相続税の申告料

その相続にかかる遺産の総額のおよそ0.5〜1%

(遺産総額が5000万円だった場合:約25万〜50万円)

税理士の就業形態

税理士の就業形態には、おおまかに以下の三種類あります。

・開業税理士

・所属税理士

・社員税理士

開業税理士とは

…独立して自分の税理士事務所や税理士法人を設立し、個人事業主、または税理士法人の代表として税理士業を行う税理士をいいます。

ちなみに、税理士法人とは、税理士事務所が個人事業主であるのに対し、税理士法人は複数の税理士で設立する法人になります。

法人ですので法人税法の適用を受けます。(税理士事務所は所得税法の適用を受けます)

業務内容は税理士事務所と何も変わりません。

所属税理士とは

…税理士事務所や税理士法人に所属する税理士です。資格を取得してから開業するための修行中の税理士もいますが、生涯所属税理士として務める税理士もいます。

社員税理士とは

…企業に務める税理士です。その企業の会計業務から税務までを専属にこなす税理士になります。

税理士の年収

税理士の年収は、上述のように勤務形態によっても異なりますし、年齢や勤務年数によってかなり幅がありますが、だいたいそれらをおしなべて年収を平均すると1000万円ほどになります。

勤務形態別では、開業税理士がもっとも年収が高く、個人経営の事務所で700万〜1500万円程度、従業員を雇う規模の事務所や税理士法人の収入は、3000万円〜1億円規模まで存在します。

税理士事務所や税理士法人、企業に勤務する税理士の平均的な年収は、平均700万〜800万円程度と言われています。

独立開業までにかかる年数は?

独立までにかかる年数は、もちろんはじめにどんな事務所に勤務するのか、資格の取得に何年かかったか、周囲の環境、人脈などにより大きく異なりますが、平均的には資格取得から5〜10年ほどになります。

税理士になるには

税理士になるには

税理士になるには、原則的に税理士試験に合格する必要があります。が、次のような場合も認められています。

・公認会計士試験に合格した場合

・司法試験に合格した場合

ちなみに、税務署に23年以上勤務し、特定の研修を受けた税務署員は税理士試験が免除されて税理士になることができます。

また、税理士試験の合格とは別に、税理士になるには税務や会計業務の実務を2年以上経験しなければなりません。

税理士試験の受験資格

税理士試験には以下のうちどれかに当ては待つ人に受験資格があります。

・大学・短大卒で、法律学か経済学を履修した人

・大学3年以上で、法律学か経済学を含む62単位以上取得している人

・専門学校卒業者で、法律学か経済学を1科目以上履修した人

・司法試験合格者

・公認会計士試験の短答式試験に合格した人

・日商簿記1級、または全経簿記上級合格者

・税理士事務所などの会計業務に2年以上勤務した人

・銀行・信託会社・保険会社等で資金の貸付・運用に関する事務に2年以上従事した人

・税理士、弁護士、公認会計士の補助事務に2年以上従事した人

試験の内容について

試験は年一回、8月初旬に全国各地で行われます。

試験内容はわりと単純で、必修科目として主に会計業務に必要な「簿記論」と「財務諸表論」との2科目、選択科目として、税務に必要な税法科目のうち3科目、合計5科目に合格することで、税理士試験合格となります。

税法科目3科目のうち「法人税法」か「所得税法」のいずれかが選択必修となっています。

ちなみに、税法科目は、法人税法、所得税法のほか、相続税法、国税徴収法、消費税法又は酒税法、住民税又は事業税、固定資産税があります。

全ての科目は60点が合格ラインとされています。

が、配点や模範解答は非公表であるため、実質的には各科目、上位10%前後が合格となる競争試験です。

年に一度の試験で、何科目受験しても良く、1科目のみ受験することも、5科目以上受験することも可能です。

一度合格した科目については半永久的に合格となりますので、自分のペースで勉強し5科目すべての合格を目指すこととなります。

難易度

難易度は非常に高く、司法試験や公認会計士試験と同等かやや下がるレベルと言えます。

ただし、司法試験や公認会計士試験と違い、年に1科目ずつ受験することが可能で、合格した科目は半永久的に合格となる試験制度上、1度の試験で複数科目の同時合格が課せられる司法試験や公認会計士試験に比べて、1科目の難しさは税理士試験の方が高い傾向にあります。

そのため、1度の試験で5科目全てを合格する人は非常に稀で、年に1人いるかいないか(いない年の方が断然多い)というのが現状です。

年に4科目合格する人も稀で、かなり優秀な人で3科目合格がせいぜい、といった感じです。

ですから、全ての科目を合格するのに最短でも2年、場合によっては10年以上かかる難関試験となっています。

公認会計士との違いは?

税理士と公認会計士の違いは、まず税理士が個人事業者から大企業まで広い顧客層を相手にした税務と会計業務を行うのに対し、公認会計士は主に大企業の監査を行う点です。

監査とは、その大企業が作成した外部公表用の財務諸表が、法令等にしたがって正しく作成されているかどうかをチェックすることを言います。

税理士には監査を行う権限がありません。

つまり、職域が全く違うということです。

ただし上述した通り、法律上、公認会計士試験の合格者は、税理士業務を行うことができることになっています。

これは、監査に必要な知識として、会計と税務の知識が公認会計士に備わっているためです。

ですから、公認会計士であっても「税理士」を名乗ることができるわけです。

その場合は通常、肩書きに「公認会計士・税理士」と書かれています。

つまり、基本的には公認会計士と税理士は全く違う職域の資格なのですが、例外的に公認会計士が税理士を兼ねている場合があるというわけです。

ただし、税務に関して専門性が高いのは税理士試験に合格した税理士になります。

職業の将来性は?

税理士の将来性についてですが、基本的に、「税金」という制度がなくならない限り税理士の資格がなくなることはないでしょう。

しかし、すでにパソコンの会計ソフトや税務ソフトがある程度発達している現在、税理士に頼らなくても、それらのソフトを使うだけで税務も会計も完結できてしまうような状況になっており、その煽りで税理士の顧問料は年々下がっているというのが現状です。

ですから、上記「税理士の仕事内容」でご紹介した業務内容のうち「コンサルティング」の職域に比重を置いて、他の税理士との差別化を図る必要が出てきています。

つまり、他の税理士にはない付加価値がその税理士になければ、なかなか税理士としてやっていくのは難しい時代になってきているということです。

さらに、今後、AI(人工知能)が発達することによってさらに状況が変わってくることが予測されています。AIに仕事を奪われる業種として、度々税理士の名前も上がっています。

ですから、将来的には、処理速度や精度、低料金などを売りにする税理士は淘汰され、その税理士がどのような人物で、どのような経験や専門性があり、どのような価値を提供できるのかという部分が生き残りのための鍵を握ってくるものと思われます。