減価償却とは何なのか?

「減価償却」とは、固定資産を購入した場合に、支払った費用をその時点で一度に費用計上するのではなく、一旦「資産」として計上し、その資産の使用期間に合わせて徐々に費用計上する手続きです。

固定資産は、例えば、文房具などの消耗品とは違い、一般的に高額で何年にも渡って使用するものです。

ですから、固定資産を購入したときにいっぺんに費用計上すると、その固定資産の使用状況と費用の計上時期がズレることになります。

そのズレを解消するため、その減価償却資産の使用期間に費用を配分することで、実際の使用状況と費用の計上時期をなるべく対応させようという考え方から減価償却という手続きが生まれたわけです。

ちなみに、減価償却すべき固定資産のことを減価償却資産といいます。

→簿記とは何か?これから簿記を勉強する人のためにわかりやすく解説

固定資産と減価償却資産

固定資産とは、ある程度長い期間所有する資産のことをいい、減価償却資産は固定資産のうち、時間の経過とともに価値が減少するもののことをいいます。

例えば、車両は、使用(走行)とともに徐々に車体が消耗しますが、これを会計の世界では「時間の経過とともに価値が減少する」と考え、これを「減価」と呼びます。

同様に、建物や機械、備品等も使用とともに消耗することから、減価償却資産に数えられます。

かたや、例えば「土地」は、時間が経っても消耗する性質のものではないため減価償却資産に含まれず、減価償却は行われません。

その他、有価証券や借地権等も時間の経過とともに価値が減少する資産ではないため減価償却資産には含まれません。

ちなみに、減価償却資産にはそれぞれ種類ごとに価値の減少の基準となる「耐用年数」というものが定められていて、その耐用年数をもとに減価償却を行うことになります。

減価償却の計算方法

減価償却費の計算方法には、定額法、定率法、級数法、生産高比例法の4種類があります。

それぞれ図解を交えて見ていきましょう。

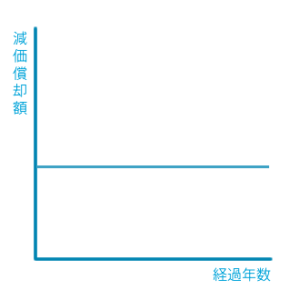

(1)定額法

定額法は最も単純な減価償却方法で、資産の「取得価格」を耐用年数に均等に配分した金額を減価償却費として計上します。

例:1,200,000円で取得した、耐用年数6年(定額法焼却率:0.167)の車両の場合

1年目の減価償却費/1,200,000×0.167=200,400

2年目の減価償却費/1,200,000×0.167=200,400

3年目の減価償却費/1,200,000×0.167=200,400

定額法による減価償却費は、耐用年数の期間は毎年一定額になります。

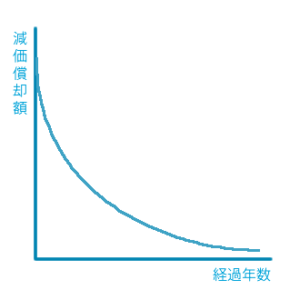

(2)定率法

定率法は、その減価償却資産の「未償却残高」に耐用年数ごとに定められた率をかけて減価償却費を計上します。

未償却残高とは、取得価格のうち、まだ減価償却していない額のことをいい、数式で表わすと「(取得価格)-(すでに減価償却済みの金額)=(未償却残高)」となります。

例:1,200,000円で取得した、耐用年数6年(定率法焼却率:0.333)の車両の場合

1年目の減価償却費/1,200,000×0.333=399,600

2年目の減価償却費/(1,200,000-399,600)×0.333=266,533

3年目の減価償却費/(1,200,000-399,600-266,533)×0.333=177,777

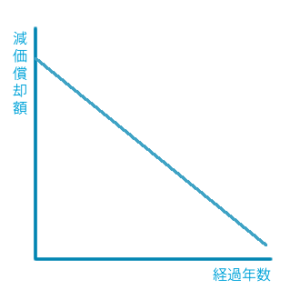

(3)級数法

級数法とは、定額法と定率法を掛け合わせたような減価償却方法です。よくある説明では、耐用年数に応じた箱を1個ずつ減らしていくというイメージで減価償却を行うということになります。

例えば、耐用年数が6年の場合、1年目が箱6個、2年目が箱5個、3年目が箱4個、といった具合に箱の数を減らしていき、すべての箱を合計すると「6+5+4+3+2+1=21」となります。この21を分母に、その年の箱の数だけ償却していきます。

例:1,200,000円で取得した、耐用年数6年の車両の場合

1年目の減価償却費/1,200,000×6/21=342,857

2年目の減価償却費/1,200,000×5/21=285,714

3年目の減価償却費/1,200,000×4/21=228,571

このように計算することで、減価償却費の額はきれいな右肩下がりで減額していきます。

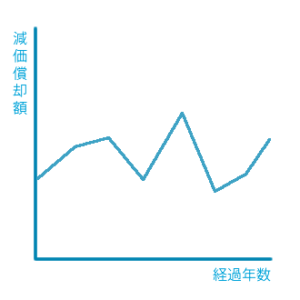

(4)生産高比例法

生産高比例法は、最も合理的な減価償却の方法で、その減価償却資産の予想される総活動量のうち、その年に消費した実際の活動量の分だけ取得価格から減価償却します。

例えば、車両であれば、その車両に可能な総走行距離が仮に10,000kmで、その年の走行距離が1,000kmだった場合には「取得価格」に1,000/10,000を乗じた金額がその年の減価償却費になるわけです。

例:1,200,000円で取得した車両の場合(総走行可能距離10,000km)

1年目(1,000km走行)/1,200,000×1,000/10,000=120,000

2年目(2,000km走行)/1,200,000×2,000/10,000=240,000

3年目(1,800km走行)/1,200,000×1,800/10,000=216,000

※便宜上、残存価格0で計算しています。

以上のように、減価償却費を実際の使用にあわせて合理的に計算するのが生産高比例法になります。

減価償却資産の取得価格の計算方法

減価償却費の計算で使用する取得価格は、その資産取得時の次の費用の合計額になります。

・資産の購入代価

・その資産の購入に要した費用

・その資産を事業の用に供するために直接要した費用

その他、取得価格に含めないことができる費用としては次のような費用があります。

・不動産取得税や自動車取得税などの租税公課

・減価償却資産を借金で購入する場合の、借入金の利子 など

まとめ

以上、減価償却について解説してきましたが、最後に実際に事業を営んでいる方が減価償却をしようとして、まずつまずく部分の解決方法をご紹介しましょう。

まず、資産の耐用年数がわからないという部分でつまずくことが多くありますが、耐用年数表は国税局のサイトの次のページに詳しく載っています。

また、個人事業者の方が詳しい償却率を知りたい方は、確定申告の手引きに詳細が記載されていますので、手引きを見てみてください。また、国税庁のサイトにもあります。

法人の方が、取得価格10万円以下の少額減価償却資産の特例や、中古の資産、ソフトウェアの償却方法など、減価償却関連の特例について知りたい方はこちらです。

以上お役に立てば幸いです。